证券etf股票512880 【专题报告】多种因素推动欧线季节性走势

1. 学习炒股知识:在进行股票交易之前,投资者应该学习基本的股市知识,包括技术分析、基本面分析和风险管理等。这些知识将帮助投资者更好地理解股票市场,并做出更明智的投资决策。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:建信期货

研究员:冯泽仁 从业资格号:F03134307

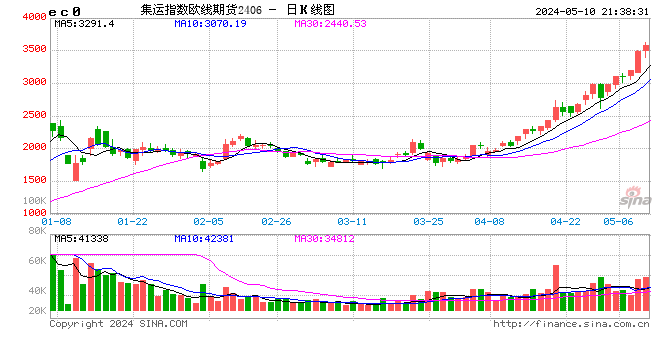

8月以来集运欧线价格经历了多轮下跌,价格波动加大。主力EC2412合约回吐了12合约6月初以来的所有涨幅,截至目前主力EC2412合约的8月最低点为2415.2。造成集运欧线期货多次异动的主要原因是航司连续下调即期运价,市场信心逐步丧失。目前,马士基9月初上海至鹿特丹的大柜价格已降至6177美金,运价中枢来到7000美元附近。我们通过分析运价的走势、商品需求等因素,认为市场对三季度亚欧航线运价、运量衰退的预期加剧,市场期货合约的价格将进一步走弱。本文旨在讨论淡季来临,何种因素将影响供需两端的变化,进而影响集运欧线的价格走势。

一、基本面:

1.1 运价走势

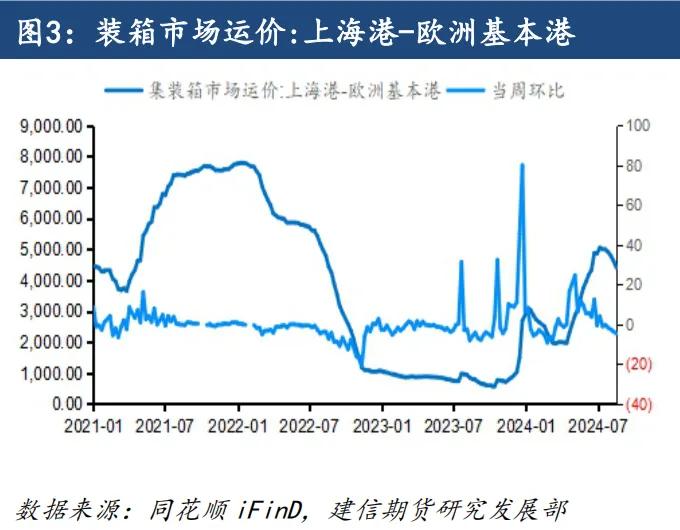

2024年8月23日,新一期的上海出口集装箱运价指数SCFI(综合指数)降至3097.63,由涨转跌,回落至今年五月底的指数水平。其中SCFI欧洲基本港的指数连续震荡回落6周,降至今年6月下旬的指数水平。前期中东局势动荡,红海持续绕行等因素,作为提涨欧线运价的重要推手,目前已被市场充分消化。随着航运淡季的来临,航司持续下调运价,给市场情绪带来扰动。

2023年红海危机爆发后,亚欧航线的集装箱船均选择绕道好望角,使得航行时间平均增加了10天。突如其来的绕行决策扰动了全球的集装箱运输产业链,由此带来了一系列的问题,包括:运力的空缺、港口的拥堵、备货季的前置等,诸多的问题最终都在集装箱运价上充分的体现。

今年由于欧洲关税政策的变动和红海危机的影响,使得2024年欧洲备货季前置,这也间接拉长了此次欧线旺季的持续时间。从SCFI欧线的运价可以看出今年4月、5月、6月的下旬,运价均出现两位数增长,4月下旬,SCFI欧线的运价环比增长16.7%;5月下旬,环比增长11.8%;6月下旬,环比增长12.5%。最终在2024年7月12日,SCFI欧线运价到达全年最高点,价格为5051美元/TEU,同比增长35.39%,较2024年初增长43.16%。此次运价见顶后,便开始缓慢的震荡下行,目前环比跌幅较小,维持在-1%左右。目前已连续下降6周,但由于市场对季节性衰退的预期逐步加大,航司加快下调运价的步伐,运价的下降速度在逐步加快。截至8月23日,新一期的上海出口集装箱运价指数SCFI(欧洲航线)降至4400美元/TEU,回落至今年6月下旬的价格水平。即期运价也回调到大柜7000美元左右。

结合历年数据对比,往年8月中下旬开始,SCFI欧线运价会出现一次较大幅度下跌,也就预示着航运欧线淡季拉开帷幕。由于欧洲商家圣诞节备货已经完成,欧线的货量需求逐步减弱,运价会一直下跌至10月中旬左右见底。当价格触底后,随着中国春节前备货季的来临,欧洲货主的货量需求逐步增加,从而带动运价开启新一轮走高。

1.2 运力部署

截至8月26日,欧线部署运力为48.21万TEU,较上周同比减少-0.04%。整体来看,8月平均周运力为28万TEU,环比增长10%,目前航线运力并未减少,因为仍处在旺季末端,红海绕行将继续,运力缺口仍存。但随着9月、10月的来临,新船持续交付逐步弥补运力缺口,叠加淡季货量需求偏弱,航司可能会削减欧线的部分运力,分配给其他航线。释放出的运力不仅缓解了其他航线的压力,也是稳定欧洲运价不会跌幅度过大的策略。后续进一步关注9月、10月的运力情况,从而判断淡季的运价能否得到支撑。

1.3 欧洲需求逐步走弱

按美元计价,今年7月份,中国进出口总额为5164.7亿美元,环比下降0.04%,同比上升7%,低于同比上升9.5%的预测值。其中,进口2159.1亿美元,环比上升3.4%;出口3005.6亿美元,同比下降2.37%;贸易顺差846.5亿美元,环比下跌14.54%。今年7月份,中国与欧盟贸易总值为707.1亿美元,同比下降3.06%。其中,对欧盟出口457.7亿美元,环比上升0.05%;自欧盟进口249.4亿美元,环比上升7.55%;对欧盟贸易顺差208.3亿美元,环比下降7.66%。

从出口数据来看,7月中国出口增速为7.0%,较6月增速下降1.6个百分点,自今年3月份以来出口增速首次出现下行。出口增速的放缓与欧洲需求的减弱有关,外需进一步放缓的趋势延续。

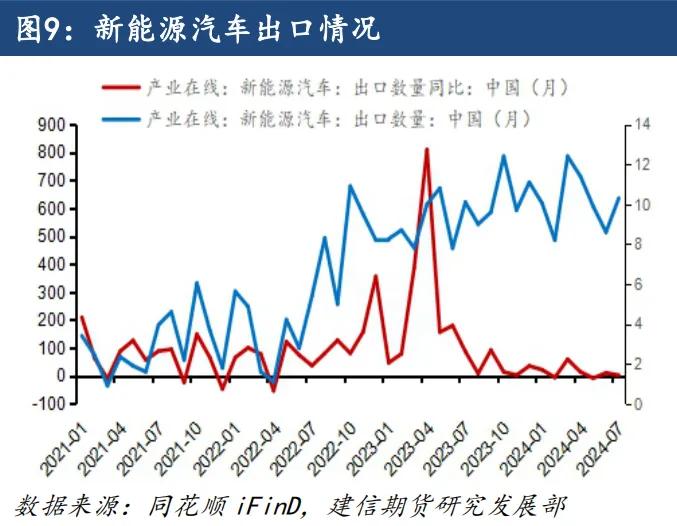

中国生产的光伏组件,白色家电,汽车作为作为航运公司长协合约的核心货品,近期的出口表现来看涨跌互现,其中大部分商品下滑幅度较大。

光伏组件来看,今年上半年,欧洲依然是中国最大的组件出口市场,但市场份额有所下降,由2023年同期的57.4%下降至42.5%。7月份,光伏组件出口数量4380万个,环比下跌13.01%。目前来看,欧洲相关厂商的补库基本完成,下半年光伏组件的出口数量可能会继续减少,从历史数据来看第三季度的出口量将处于较低位置。

汽车来看,7月中国汽车出口数量为55.3万辆,同比增长11.5%;新能源汽车出口10.3万辆,同比增长1.98%,环比增长19.77%。值得注意的是,新能源汽车出口量,结束了两位数的同比增长。但欧盟7月起,对从中国进口的电动汽车最高加征38.1%的额外关税。长期来看,新能源汽车的出口量,势必会受到欧盟增收关税的影响,进而传递到欧线集装箱运输需求端。

白色家电来看,今年7月家用空调出口量同比增长42.65%,环比减少-17.29%,出口量已连续4月减少,降至今年2月的出口水平;今年6月洗衣机出口量,同比增长16.96%,环比增加2.37%;今年6月冰箱出口量,同比增长18.31%,环比减少-0.89%,出口量由增转减,结束了3个月的高增长。中国空调和冰箱8月的计划出口量为527万台、455万台,其中空调计划出口量环比下跌-20.93%,冰箱环比增长8.33%。结合往年规律来看,三季度为空调出口的淡季,出口量走弱。冰箱则会出现数量的小幅增长,但总体出口数量与二季度仍维持在同一水平。

我们认为,三季度需求端的货量将出现向下波动,因此无法像二季度提供运价稳定的上升动能,叠加长协商品的出货需求减少,现货的仓位将不会像上半年一样紧张。此次欧洲航线的旺季时间较长,主要原因是受欧洲商家提前备货的影响,且欧洲政局今年较为动荡,商机担心与中国的经贸关系进一步恶化。随着备货季结束,核心商品的出口量走弱,大柜的淡季价格会紧跟下调。叠加未来几个月欧洲的需求将维持低位,且欧洲政治、经济前景仍不明朗。因此中欧航线的集装箱市场将受到拖累。

二、宏观面:

2.1 欧洲经济发展不均

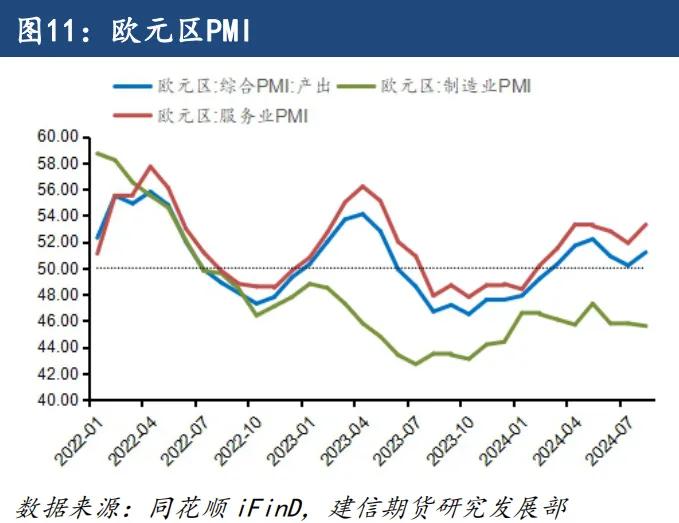

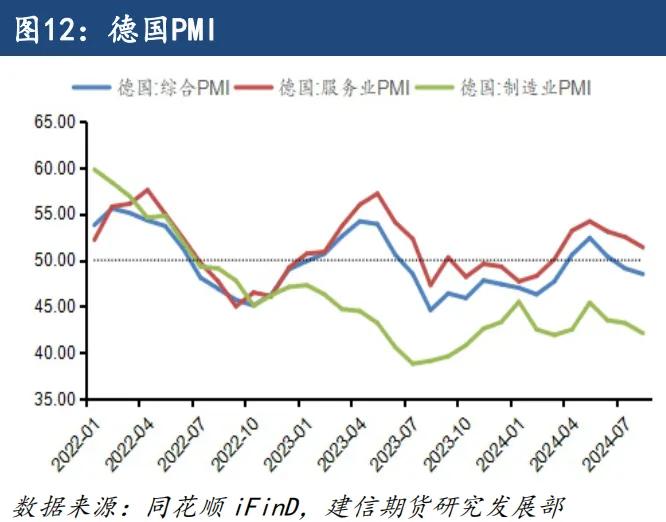

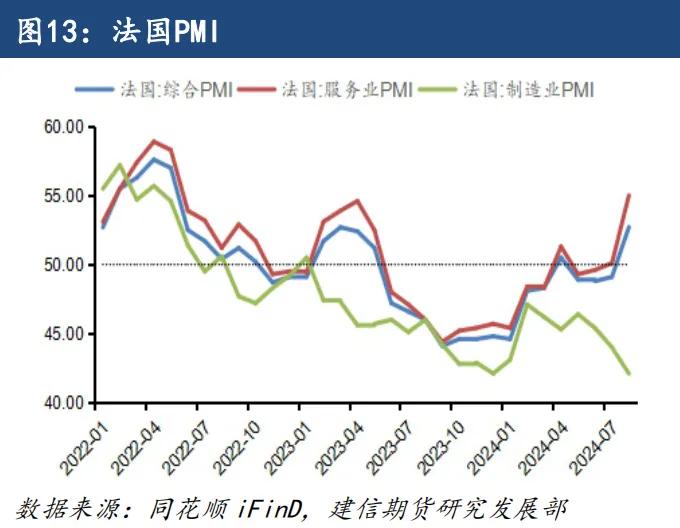

欧元区8月综合PMI为51.2,高于前值的50.2,也高于预期的50.1,且创下了近3个月的新高。并且,同比增长9.64%,环比增长1.99%。尽管欧洲8月份的经济活动有所回升,但此轮经济增长最主要的推手是奥运会的在法国顺利开办,直接使得欧元区经济再次扩张。随着奥运会对经济短暂的提振逐渐消退,欧元区可能面临更大的经济挑战。欧洲主要国家中,法国8月综合PMI为52.7,高于预期的49.1,结束了连续三个月的萎缩区间,由缩转扩,同比增长14.57,环比增长7.33%;德国8月综合PMI为48.5,低于预期的49.2,连续两月处在萎缩区间,同比增长8.74%,环比缩小-1.22%。两国对比来看作为欧洲第一大经济体的德国的经济仍处泥潭,未走出困境。

8月份欧元区综合PMI的走高,得益于服务业展现了相当的韧性,强劲表现有效抵消了制造业疲软的负面影响。欧元区8月服务业PMI为53.3,好于预期的51.9,同比增长11.27%,环比增长2.70%。欧洲主要国家中,法国8月服务业PMI为55,远高于枯荣线50,高于预期的50.3,同比增长19.57%,环比增长9.78%。由此可见奥运会给法国带来的短期经济效应显著。德国8月服务业PMI为51.4,低于预期52.3,同比增长8.67%,环比缩小-2.10%。德国虽然也受到奥运会的提振,叠加工资水平上调带来的消费利好,服务业PMI处于扩张区间。但德国服务业的PMI已连续三月放缓,主要原因来自于德国制造业的持续恶化拖累了服务业的发展。

虽然欧元区服务业PMI显著扩张,带动了综合PMI的走高。但欧洲制造业,则越发萎靡,困境越陷越深。欧元区制造业PMI创近8个月以来的新地,欧元区8月制造业PMI为45.6,同比增长4.83%,环比减少-0.44%。法德两国制造业前景不容乐观。法国制造业PMI为42.1,低于预期的44.4,同比下跌8.48%,环比下跌4.32%。制造业的持续下滑预示着法国将进入制造业紧缩期,并会逐渐侵蚀经济的稳定性。德国制造业PMI为42.1,低于预期的43.5,同比增长7.67%,环比减少2.55%。可见制造业作为德国重要的经济支柱,正面临着诸多问题,使得德国的经济复苏的时间点再次后动,也预示着欧元区经济活动的放缓。

我们认为,尽管当前的强劲的服务业为欧元区经济8月份的扩张做出贡献,但并不可持续,当奥运会带来的经济刺激褪去,欧元区的制造业低迷会引发更广泛的经济问题。欧洲制造业在面对国内政策不确定新、能源价格波动及供应链不稳定性等因素时,仍承受着不小的压力。因此,欧洲央行9月份是否会在会议上进行降息,给企业和投资者信心是值得关注的。叠加欧线航运季节性衰退,欧洲PMI不平衡的增长势头将会对出口集装箱运输市场带来一定冲击。

2.2 中东局势仍未稳定

开罗的加沙停火谈判,巴以双方仍未达成一致的最终协议。与此同时,当地时间8月25日凌晨,黎巴嫩真主党向以色列北部发射大量火箭弹和无人机,就舒库尔之死进行报复。接着以色列国防部长宣布,以色列在未来48小时进入紧急状态。以色列军队也予以回击。目前来看,中东地区以伊朗为首的“抵抗轴心”与以色列之间的策略是边谈边打,整体局势并不会迅速的升级,各方都在争取各自利益最大化的情况下保持克制。

我们认为,由于各航司已经做好长期绕到好望角的准备,红海危机也被市场充分预计,未来中东局势的恶化只会短暂提振合约的走势,并不能像前期危机刚爆发时对市场造成剧烈的波动,并形成单边上行的合约走势。

三、总结

在经历了旺季涨价高峰期后,中欧集装箱航线将迎来传统的航运淡季,市场对集装箱运输的需求将逐步减少,供需两端逐步走弱,直至10月运价触底。目前运力部署较为充足,绕行造成的缺口也在缩小。近期欧洲经济数据预示着欧洲将无法快速走出泥潭,复苏的时间轴进一步拉长,且中欧之间的贸易争端给未来运价的走势带来更多的不确定性。预计下半年欧美的进口商的需求将进一步缩减。中欧航线集装箱所装载的核心货品的出口量也迎来了出口淡季。我们认为,现货价格再次下降的拐点已慢慢显现,季节性的趋势将再次下压盘面。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 证券etf股票512880